- HOME

- 税務調査で困らないために! 帳簿の摘要欄に書くべきこととは

税務調査で困らないために! 帳簿の摘要欄に書くべきこととは

20.10.27 |

税務調査の際、調査官がチェックするものの一つに『帳簿』があります。

税務調査の際、調査官がチェックするものの一つに『帳簿』があります。

帳簿には、日付や金額欄などのほかに必ず『摘要』という項目があり、調査官はこの摘要欄を重点的に調べます。

通常、帳簿などの作成を外注していなければ、事業者や会計担当が帳簿を管理することになりますが、摘要欄に何を記入したらよいのかをよく理解できていない人もいるでしょう。

しかし、摘要欄が空欄のままだと、調査官から指摘を受け、税務調査が長引いてしまう可能性もあります。

そこで今回は、摘要欄の基礎知識をご説明します。

帳簿の摘要欄は何のためにある?

帳簿の摘要欄は何のためにある?

帳簿は、取引の内容や資金の動きに関することを記載したもので、会社を経営していくうえでは必要不可欠なものです。

帳簿には、すべての取引の仕訳を日付順に記載する『仕訳帳』、仕訳帳の内容を勘定科目ごとに記載する『総勘定元帳』、現金のやりとりを記載する『現金出納帳』など、さまざまな種類があります。

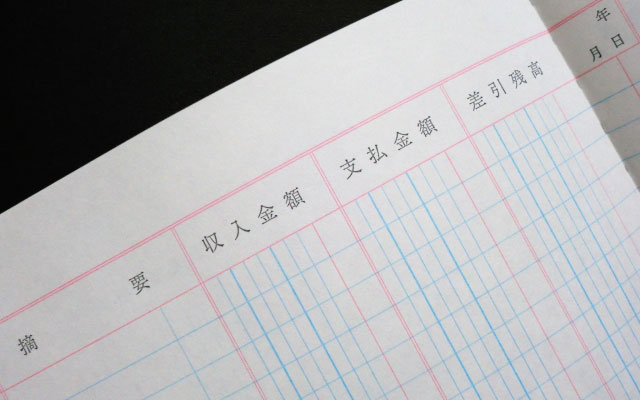

現金出納帳であれば、日付、科目、収入金額、支出金額、差引残高、そして『摘要』の欄があるように、どんな種類の帳簿でも、摘要欄には比較的広めのスペースが割かれています。

しかし、何を書いてよいのか分からないために、この摘要欄を空欄のままにしているケースも少なくありません。

この摘要欄には、日付、科目、金額など、通常記入する項目だけではわからない、より詳細な情報を記入する必要があります。

詳細な情報とは、つまり取引の具体的な内容や、取引相手の氏名・名称などのことです。

たとえば、取引先の相手と飲食して、3万円を使用したとします。

現金出納帳には、科目欄に接待交際費と記入し、支出金額の欄に3万円と記入しますが、これだけでは、誰と何をして3万円を使ったのかわかりません。

そこで摘要欄には、飲食接待である旨と、相手の会社や氏名・肩書、そして利用した店名についても記入します。

そうすると、いつ誰とどこで何をしたかが、誰が見ても一目瞭然になり、帳簿の内容がより明瞭になります。

摘要欄はそのためにあるのです。

摘要欄を空欄にすると税務調査で困ることに

会計担当にしてみれば、各取引の具体的な内容を把握し、摘要欄に記入するのは手間ではあります。

しかし一方で、それぞれ取引内容が具体化できるため、会社のお金の流れがよりクリアになるというメリットもあります。

また、税法上でも、青色申告法人に対し、組織的な帳簿を備え、複式簿記の原則に従って整然かつ明瞭に記帳しなければならないとして、それぞれの取引に対して取引相手の名称やその内容を記入するように求めており、摘要欄への記入は税法を守るうえでも必要な行為だといえます。

さらに、消費税の申告においても、仕入税額控除の摘要要件として摘要欄への記載事項が定められていますので、注意が必要です。

そして、摘要欄への記入は、何よりも税務調査の際に効力を発揮します。

規模や経営状態にもよりますが、税務調査を受けるのは数年に1回程度であることがほとんどです。

その際、調査官から帳簿の提出を求められますが、帳簿の摘要欄が空欄のままだと、それぞれの取引の内訳を問われることになります。

すぐに領収書や伝票などを提示し、具体的な内容を説明できればよいのですが、取引の内容を忘れてしまっていて、曖昧な説明になってしまうことも考えられます。

こうなると調査官にずさんな帳簿の管理を行っているという印象を持たれてしまい、調査が長引くこともありますし、追加の資料を求められる可能性もあります。

調査官に対して、各取引をはっきりと説明するためにも、摘要欄は必ず埋めるようにしておきましょう。

摘要欄を書くときのルールを決めておく

摘要欄は記入する形式が決まっていないため、自社で統一したルールを作っておきましょう。

アルファベットや数字は全角・半角のどちらにするのか、社名や店名は漢字・カタカナ・英語のどの表記にするのか、取引先と内容はどちらを先にするのかなど、一定のルールを定めておきます。

表記がバラバラだと、そもそも見づらく、会計ソフトで入力している場合は、特定のワードでソートすることもできませんし、検索にも苦労してしまいます。

摘要欄をきちんと記入するということは、健全で正しい経営をしていることを示すことでもあります。

帳簿を使用した経営分析も可能ですし、過去の取引から記入方法を参照することもできます。

そしてなにより、税務調査をスムーズに通過するためにも不可欠です。

日ごろから、帳簿の摘要欄には詳細を正しく記入する習慣をつけておくことが大切です。

※本記事の記載内容は、2020年10月現在の法令・情報等に基づいています。