- HOME

- 暮らし・人生にお役に立つ情報

- 家族信託で「信託報酬」をもらったら確定申告が必要か

家族信託で「信託報酬」をもらったら確定申告が必要か

23.07.18 | 暮らし・人生にお役に立つ情報

.jpg) 弊所で組成のお手伝いをさせていただく家族信託の設計では、多くのケースで「信託報酬」を設定することが多いです。

弊所で組成のお手伝いをさせていただく家族信託の設計では、多くのケースで「信託報酬」を設定することが多いです。

ただ、この「信託報酬」は、税務上、課税対象となる所得として気を付けるべきポイントがあります。

本稿では、「信託報酬」をもらったら確定申告が必要かどうかについて解説します。

.jpg)

原則、雑所得として確定申告が必要

家族信託において、受託者が「信託報酬」を受領した場合、税務上「雑所得」という取扱いになります。

雑所得は、給与所得や事業所得と同様、所得税・住民税の課税対象になり、原則として、金額にかかわらず確定申告が必要です。

ただし、年末調整を受けている会社員(給与所得者)については、雑所得を含む給与所得以外の収入が年間金20万円以下の場合は、確定申告が不要となります。

つまり、年末調整を受ける会社員は、給与所得以外の所得がないことを前提にした場合、「信託報酬」として年間20万円を超えて受領すると確定申告が必要です。

一方、個人事業主やフリーランスの場合は、所得の種類を問わず原則確定申告が必要なので、「信託報酬」が年間20万円以下であっても、それらを合算した確定申告は必要です。

また、「信託報酬」が年間20万円以下で確定申告の必要がない会社員でも、医療費控除を受ける場合や初年度の住宅ローン控除を受ける場合などは、やはり確定申告が必要になります。

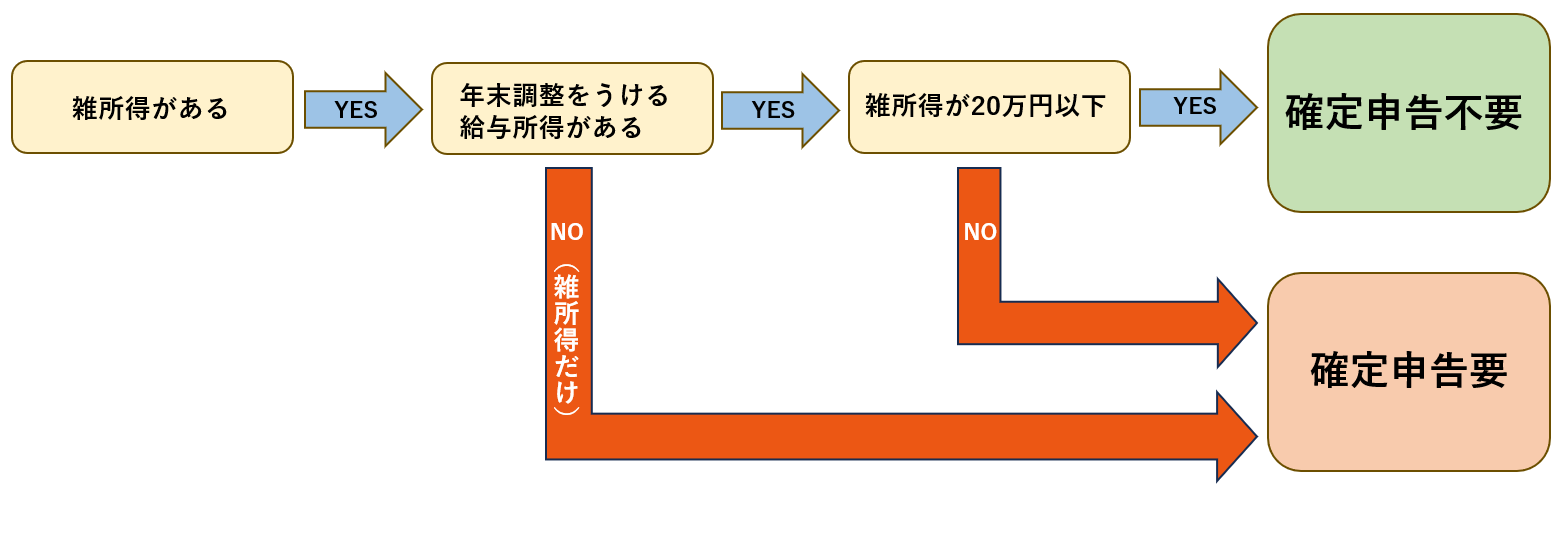

雑所得の取扱いについては、下記の図表にまとめてみましたので、ご参考になさってください。

【図表】雑所得に関し所得税の確定申告の要否について

住民税とは

「住民税」は、所得税の計算の基礎となった所得をもとに算出する、自分の住所地の地方自治体(市区町村役場)に納める税金のことです。

会社員(給与所得者)は、勤務先の会社が本人に代わって各市町村へ年間の所得税の計算を集計した「給与支払報告書」を提出するので、住民税の申告をする必要はありません。

また、個人事業主など所得税の確定申告をされている方も、税務署に提出した当該申告書が住民税の申告を兼ね、所得税の確定申告のデ-タが納税地の市区町村役場に送られるため、別途住民税の申告をする必要がありません。

つまり、一般的にみて、住民税の申告というのは、我々の生活にはあまり馴染みがないかもしれません。

確定申告が不要でも、雑所得があれば住民税の申告が必要

会社員(給与所得者)である受託者が受領する「信託報酬」が年間20万円以下で所得税の確定申告が不要な場合でも、その雑所得については住民税の課税対象となり、申告と納税の義務が生じますので注意が必要です。

なお、住民税の申告期限は、所得税の期限と同様に3月15日となっており、申告期限を過ぎると遅延税が発生する可能性がありますので、必ず期日までに申告と納税を済ませることが重要です。

ちなみに、雑所得に関する住民税の税率は所得金額に関係なく一律10%となっております。

【参考:給与所得者でも所得税の確定申告が必要な人】

1 給与の年間収入金額が2,000万円を超える人

2 一カ所から給与の支払を受けている人で、給与所得及び退職所得以外の所得金額の合計額(※)が20万円を超える人

3 2か所以上から給与の支払を受けている人で、主たる給与以外の給与の収入金額と給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

(注) 給与所得の収入金額から、雑損控除、医療費控除、寄附金控除、基礎控除以外の各所得控除の合計額を差し引いた金額が150万円以下で、給与所得及び退職所得以外の所得の金額の合計額が20万円以下の人は、申告の必要はありません。

4 同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている人

5 災害減免法により源泉徴収の猶予などを受けている人

6 源泉徴収義務のない者から給与等の支払を受けている人

7 退職所得について正規の方法で税額を計算した場合に、その税額が源泉徴収された金額よりも多くなる人

※ 給与所得及び退職所得以外の所得金額の合計額には、次の所得は含まれません。

1 上場株式等の配当等や非上場株式の少額配当等で確定申告をしないことを選択したもの

2 特定口座の源泉徴収選択口座内の上場株式等の譲渡による所得で、確定申告をしないことを選択したもの

3 特定公社債の利子で確定申告をしないことを選択したもの

4 源泉分離課税とされる預貯金や一般公社債等の利子等

5 源泉分離課税とされる抵当証券などの金融類似商品の収益

6 源泉分離課税とされる一時払養老保険の差益(保険期間等が5年以下のものおよび保険期間等が5年超で5年以内に解約されたもの)

- 宮田総合法務事務所

- カテゴリ