日本経済は”中小企業の元気"が起点!~「10.9%」の数値が表す、大きな意義~

19.02.11 | 経営全般

.jpg) ■ 10.9%・・・何を示す数字??

■ 10.9%・・・何を示す数字??

先日開催された、TKC東京都心会の2019年政策発表会。

毎年のことながら、新春にあたり、とても刺激を受けた一日でした!

10.9%・・・という数字、気にされたことはありますか?

かくいう私も、この数字をこれまで意識したことすらありませんでした。

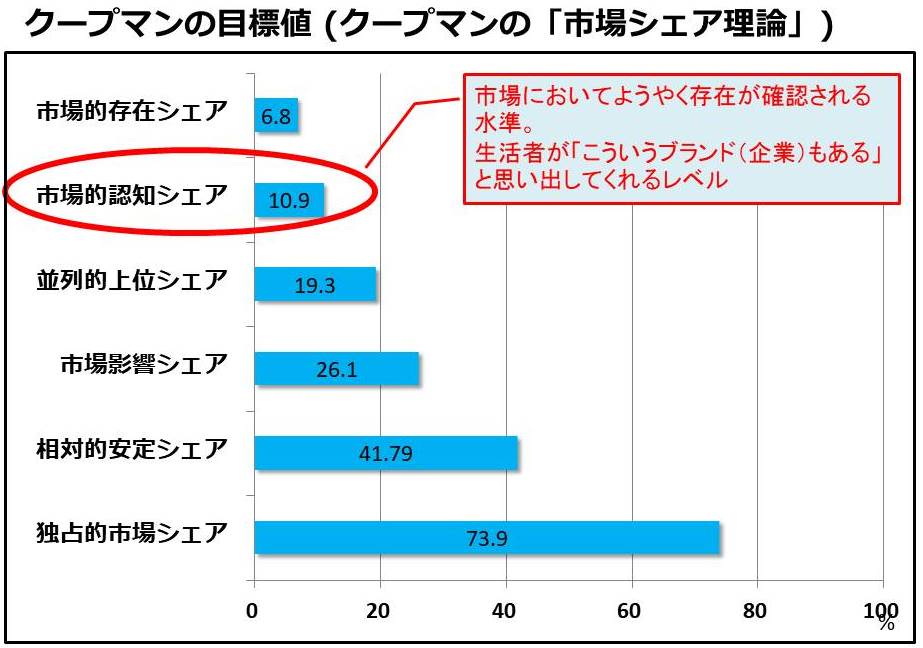

10.9%・・・「市場認知シェア」として、市場においてようやく存在が確認される水準。

生活者が「こういうブランド(企業)もある」と思い出してくれるレベルが、10.9%。

これ以下では、残念ながら、生活者の記憶にも残りにくいといいます。

「市場認知シェア」とは、

コロンビア大学のB.Oク―プマン教授が、市場シェアが発するサインに着目して、

シェアと市場推移の関連性を分析して発表した「市場シェア理論」に基づいたものです。

【本文は『続きを読む』↓↓↓をクリック】

■ 10.9%・・・何を示す数字??

先日開催されたTKC東京都心会の2019年政策発表会。

毎年のことながら、新春にあたり、とても刺激を受けた一日でした

10.9%・・・という数字、

気にされたことはありますか?

かくいう私も、この数字をこれまで意識したことすらありませんでした。

10.9%・・・「市場認知シェア」として、市場においてようやく存在が確認される水準。

生活者が「こういうブランド(企業)もある」と思い出してくれるレベルが、10.9%。

これ以下では、残念ながら、生活者の記憶にも残りにくいといいます。

「市場認知シェア」とは、コロンビア大学のB.Oク―プマン教授が、市場シェアが発するサインに着目して、

シェアと市場推移の関連性を分析して発表した

「市場シェア理論」に基づいたものです。

■「書面添付」推進の場面で

TKC政策発表会のどの場面で、この10.9%という数値が登場・強調されたか?

というと・・・それは「書面添付」推進の場面です。

「書面添付」とは、税理士法33条の2に基づいて、

決算申告の際に、相談を受けた項目、前年度との著増減項目など、

税務的に判断を要した事項など、関与税理士が申告に際して、

様々な情報を税務申告書に添付することです。

「書面添付」は、なによりも決算書の質と信頼性を保証する役割を担うことが、

大きな目的なのですが、関与先に安心感を与え、

税理士との信頼関係を強固にする効果も大きいといえましょう。

決算書を金融機関に提出する場合には、

金融機関の事業性評価の基礎資料ともなるという利点もあるのです。

それゆえ、「書面添付」のある税務申告を行った法人に対しては、

税務当局が「税務調査」をする前に、関与税理士に「意見聴取」を行うことにより、

「税務調査」が省略されて、申告是認となるケースも少なくありません。

■「書面添付」割合を、10.9%に!

その「書面添付」割合を、画期的に上昇させるために、

TKC全国会がひとつの大きなメルクマールとしているのが、

10.9%という「市場認知シェア」なのです。

2017年4月~2018年3月(平成29事務年度)における申告納税のうち、

税理士が関与している件数は、約25万7,300件というデータがあります。

そのうち、「書面添付」がなされている件数は、23万4千件。

率にすると、まだまだ9.1%に過ぎません。

この割合を、なんとか10.9%にまで引き上げることによって、

税務申告の際には、「書面添付」していることがスタンダード・・・

逆に「書面添付」していないと、何某かの不利益があるかも・・・

中小企業の決算書の信頼性確保に向けて、すべての心血を注ぐTKC全国会。

当社も、その一員として・・・

さらなる「書面添付」推進を心した一日でした!

■ 生まれ変わろう!とする商工中金

様々な不祥事があった商工組合中央金庫(商工中金)。。。

大きな荒波を乗り越えて、まさに生まれ変わろうとしている商工中金。

その商工中金が、起死回生の一策として、TKC全国会と提携して

展開していこうとしている金融商品が『対話型当座貸越』です。

無担保・無保証人(経営者保証も不要)で、

極度額1,000万円~3,000万円の範囲で

中小企業の事業上、必要な短期運転資金を

「当座貸越」形式で融資する商品です。

要件としては、下記の3つです。

①TKC会員が2年以上巡回監査していること。

②金融機関に定時適切に、会計事務所を通じて決算情報を提供する

「TKCモニタリング情報サービス」を利用していること。

③直近の決算書が、経常黒字かつ資産超過であること。

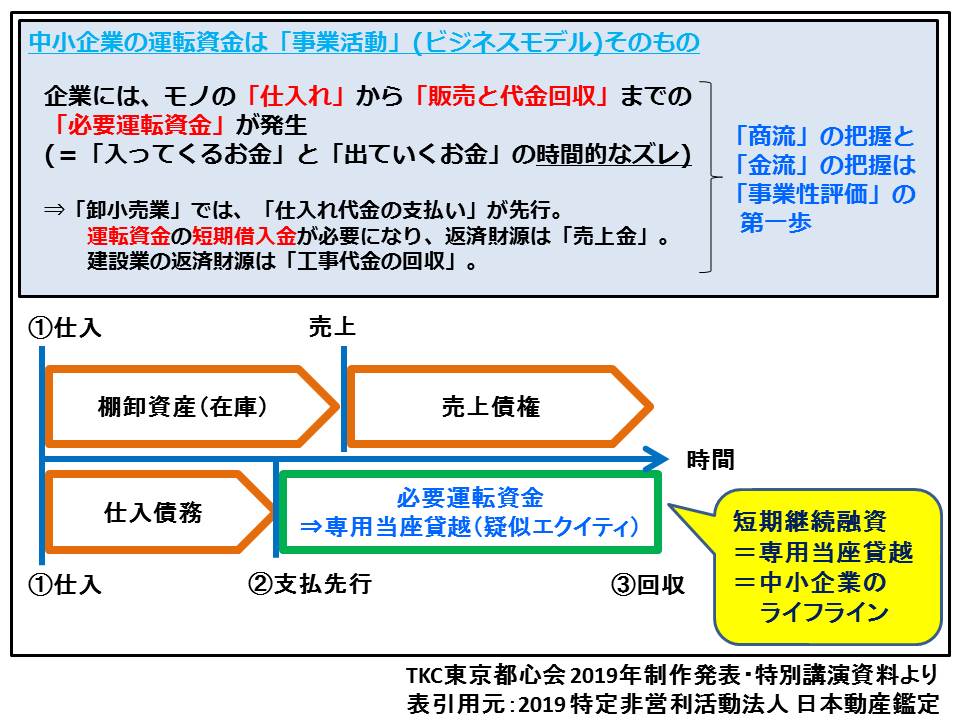

■ 仕入代金決済~商品代金回収までの「必要運転資金」は、無担保・無保証で

ベースとなっている考え方は・・・

企業には、モノの仕入~販売~売掛金~代金回収という「入金」までの期間と

モノの仕入~買掛金~仕入代金(買掛金)決済という「出金」との間に、

どうしてもタイムラグが生じてしまいます。

モノを仕入れた後、先に仕入代金を支払う際に生じる「出金」と

モノを販売して、後から売上代金を回収することになる「入金」との期間的なズレ。。。

この間の資金繰りが、いわゆる「必要運転資金」と呼ばれるものです。

モノを仕入れて売っていくというビジネス・スタイルでは、

どうしても「必要運転資金」をどうするか、というハードルは避けては通れません。

取扱金額が大きくなればなるほど、「必要運転資金」の額も大きくなります。

もちろん、モノだけに限りません。

例えば、人を派遣してくビジネスの場合にも、

サービスを提供していくビジネスの場合にも、

販売に先行して、サービスに必要なモノを仕入れたり、人を確保しなければならなりません。

人やサービスに対して、先に支払いが生じるということになります。

■ 短期の「必要運転資金」は、「自己資本」扱いで

そんな短期の運転資金は、短期の借入金で賄うべきだろう!というのが、そもそもの発想です。

当たり前といえば当たり前なのだが・・・

これまで、この短期資金に対して、

無担保・無保証で資金付けしてくれる金融機関は、ほとんどありませんでした。

この「短期運転資金」は、

事業を継続していく上では、常にある一定残高は必要となります。

とりわけ、大企業に比較して財務基盤の弱い中小企業にとって、

「短期運転資金」の調達は、事業継続・発展していくには、避けては通れないハードルです。

しかし、大企業や上場企業とは異なり、中小企業の場合には、

必要となる「短期運転資金」を『自己資本』扱いで調達するのは難しいというのも現状なのです。

■ 画期的な『対話型当座貸越』の驚き!!

そこで、様々な不祥事もあった商工中金が、中小企業振興という、国の施策も受けて、

中小企業のライフラインともいえる「短期運転資金」を、

無担保・無保証の『専用当座貸越』として資金融資しようと、

本気で中小企業振興に乗り出そうというわけです。

『専用当座貸越』を利用して借り入れた「短期運転資金」分は、

会計帳簿上は「短期借入金」であっても、

実質的には疑似エクイティとして「自己資本」扱いされることにも。

いわゆる長期借入金のように、借り入れた翌月から

すぐに約定返済を求められることもなく・・・返済方法も自由。

『専用当座貸越』という短期借入金枠を、1,000~3,000万円で設定して、

返済・借入も含めて、自由に自己資本として、資金の出し入れができるようになるのです。

文書で説明すると・・・こんな感じなのですが、

実は、かなり画期的な出来事といえます!!

生まれ変わる商工中金!

恐るべし商工中金!!

ただし、貸出先との「十分な対話」が要件という点・・・

とても重要だと思っています。

これから、多くの金融機関にも広がっていくように、当社も力強く推進していきます!

■ 日本経済は、”中小企業の元気” が起点!

最後に、 TKC東京都心会の2019年政策発表会・特別講演のメインゲスト。

特定非営利活動法人 日本動産鑑定・森 俊彦会長。

東大経~日銀という超エリート・コースを歩みながら、

ここまで中小企業の実態を、真の姿まで把握されていることに驚嘆!

日銀時代、休日になると、障がい者のブラインドマラソンで、

障がい者に伴走するボランティア活動に明け暮れていたと語られます。

そんな森会長から・・・

中小企業経営者に「寄り添う」なんて生易しいことではダメだ。

中小企業経営者に「伴走」して、一緒に走ることで初めて『共通価値』が生まれる!

こう言われると、ことさら説得力が増すのです!!

さらに、中小企業経営者に「伴走」すべきTKC会計人が

「書面添付」や「モニタリング情報サービス」の低迷によって、

金融機関への適時適切な情報提供が遂行しきれていない・・・

こう指摘されると、ナントも情けない気持ちです。

まさに、自ら猛省しかありません。

中小企業と金融機関との「情報の非対称性」を解消するには

「書面添付」「モニタリング情報サービス」が不可欠!

金融機関に、信頼ある財務諸表を提供することを通じて、

信頼関係を構築してくことに尽きる。

返す刀で・・・

森会長は、会場に居並ぶ金融機関にも、厳しい問いかけをされます。

設備投資などの長期資金は、「証書貸付」で、

長期間にわたる約定弁済にするのはわかるが・・・

短期的に必要となる「必要運転資金」まで、

「証書貸付」にして、翌月から約定弁済?

それも、時に保証協会付き融資??

短期に必要となる「運転資金」は、

金融機関が、それぞれの企業の事業を把握しながら、

借入金というよりも、疑似自己資本として、

適宜適切に、柔軟に見ていくべきなのに・・・

今の実態は、「証書貸付」で貸し付けた後は、

金融機関として、ただ約定弁済日を待っているだけ?

万が一、約定弁済が苦しくなったら、格付けを下げて、金利を上げているだけ??

保証協会付き融資なら、3ヶ月で保証協会へ回して、代物弁済へ。

プロパー融資なら、支店勘定から本店勘定へ。

所管が本店に回された後は、本店の回収部隊が、債権回収に入るだけ??

こんな循環では・・・

「事業性評価」に基づいて、金融機関が中小企業に融資をして、

①中小企業の成長

②金融機関の成長

という「共通価値の創造」という姿には、ほど遠いではないか。

我々のような、民間の会計人の場を超えて、

金融庁・内閣府はじめ政府委員の集う場でも、

中小企業の「営業キャッシュフローの改善」を首尾一貫して強調する森会長。

まさに長年、中小企業経営者に伴走してきた、我々、職業会計人にとっては

これ以上ない「熱い味方」「強い理解者」「心の援軍」を得たような、百万力です!!

平成31年(2019年)2月

山 崎 泰

- TFSコンサルティンググループ/TFS国際税理士法人 理事長 山崎 泰

- お申込み/アンケートフォーム

.jpg)