給与アップで税優遇! 『賃上げ税制』の拡充で税控除率が引き上げ

22.04.21 | 税務・会計

.jpg) 企業の賃上げを促すための『賃上げ促進税制』が、令和4年度税制改正によって見直されることになりました。

企業の賃上げを促すための『賃上げ促進税制』が、令和4年度税制改正によって見直されることになりました。

現行制度では、従業員の給与などを増やすと、大企業で新規雇用者給与等支給額の最大20%、中小企業で雇用者給与等支給増加額の最大25%を法人税から控除されます。

改正後は、この控除率が大企業で雇用者給与等支給増加額の最大30%、中小企業では雇用者給与等支給増加額の最大40%にアップします。

制度が適用される期間や適用の要件など、経営者であれば知っておきたい賃上げ税制の中身を解説します。

続きは「続きを読む」↓↓↓をクリック

私自身、定期的にメールマガジンの配信を続けていることもあり、

日々受信する多くのメルマガにも、時間の許すかぎり、

目を通すようにしています。。。

「あれっ、4月から急に増えたな~」と気づいたメルマガのひとつに

私の出身母体・松下政経塾の現役塾生を紹介したメルマガがあります。

==============================

NEWSLETTER4月 新年度特集号

https://www.mskj.or.jp/news/news743.html

2022年4月9日(土)、松下政経塾(茅ヶ崎)において第43期生6名の

「令和4年度 入塾式」を開催いたしました。

卒塾式同様、少数ではございましたがお客様をお迎えしての入塾式。

力強い「決意表明」、各方面よりご祝辞も賜り、滞りなく終えることが

できました。

今月はニューフェイス6名を紹介致しますので、是非ご覧ください。

===============================

「松下政経塾って、まだやっているの?」

と揶揄されることも少なくないのですが・・・

「松野博一官房長官って、昔々、泰さんが政経塾に推薦したんでしょ!」

早大時代の(恥ずかしい)昔話もご存じの方もおられて、

こそばゆい限りです。。。

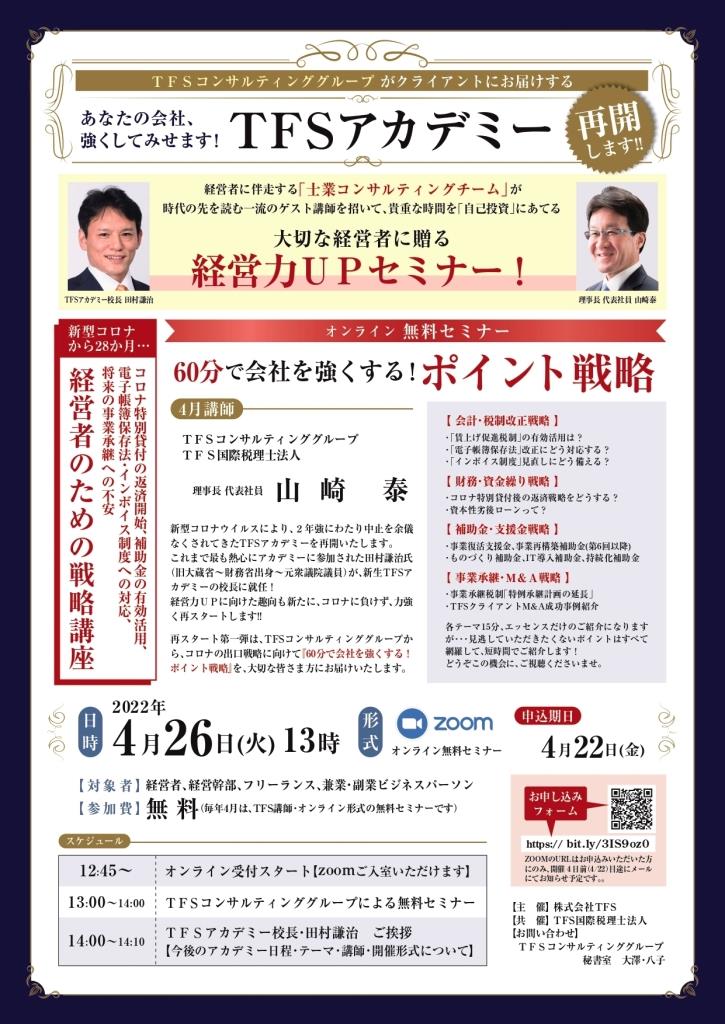

さてさて、長年開催を見送ってきた『TFSアカデミー』開催日が

近づいて参りました!

コロナ前は、多くの皆様方にアカデミーにご参加いただいて参りましたが・・・

コロナ禍ゆえ、安全かつ安心な運営とすべく、オンラインにて

再スタートします。

4月26日(火)13:00~14:10 無料オンラインセミナー

『60分で会社を強くする!ポイント戦略』をお届けいたします!

『経営者のための戦略講座』と位置付けて、

「賃上げ税制の有効活用」「事業復活支援金の注意点」

「事業再構築補助金(第6回以降の変更点)」「事業承継引継ぎ補助金」

「 中小企業活性化パッケージ(経営改善計画策定支援補助金)」等々、

“今が旬”ともいえる、経営者として見逃していただきたくないポイント!

詳細にわたる内容を、60分間でわかりやすく解説します~

【TFSアカデミー 無料オンラインセミナー】

【TFSアカデミー 無料オンラインセミナー】

↓↓お申込みは、こちらから↓↓

https://mi-g.jp/mig/form/input/id/1649?office=7iWLeQw%2FZBk%3D

ご案内(PDF)はこちら↓↓

https://mi-g.jp/mig/office/download/id/3562?office=7iWLeQw%2FZBk%3D

貴重な日中の時間帯でのご案内となってしまい、大変恐縮に存じますが・・・

もし宜しければ、どうぞ60分間だけ、お付き合いくださいませ。

さらに、経営革新等支援機関推進協議会とも連携して

『2022年度版 税制改正・公的制度ガイドブック』もご用意しました。

詳細に関しましては、同じくTFSアカデミーにて解説いたします。

↓↓↓ クリックして「ダウンロード」版を取得してくださいませ↓↓↓

https://mi-g.jp/mig/form/input/id/1666?office=7iWLeQw%2FZBk%3D ご質問・ご相談等がございましたら、

ご質問・ご相談等がございましたら、

TFSコンサルティンググループまで、

どうぞお気軽に、お問い合わせくださいませ。

2022年4月22日

山 崎 泰

追 伸

5月のTFS【オンライン無料相談デー】は、5月9日(月)です!!

(ゴールデンウイークの関係で、毎月5日開催から日程変更しています)

↓↓【オンライン無料相談】お申込みは、こちらから↓↓

https://mi-g.jp/mig/form/input/id/1653?office=7iWLeQw%2FZBk%3D

ご案内チラシ・FAX申込⇓⇓

https://mi-g.jp/mig/office/download/id/3561?office=7iWLeQw%2FZBk%3D

これまでメルマガのみで、TFSとは直接ご縁のなかった皆さま・・・

TFSを知ってはいたが、相談や質問までには至らなかった皆さま・・・

「こんな相談しても良いのかな~」躊躇されたことのある皆さま・・・

クライアントでない皆さま、どうぞこの機会に存分にご活用くださいませ!

【クライアントの皆さまには、もちろん、いつでも当社担当者にご相談

くださいませ。】

原則として、zoomにて45分間、事前ヒアリングシートもお届けいたします。

↓↓【オンライン無料相談】お申込みは、こちらから↓↓

オンライン申込⇓⇓

https://mi-g.jp/mig/form/input/id/1653?office=7iWLeQw%2FZBk%3D

~~~~~~~~~~~~~~~~

■ 事業再構築補助金 第6回公募がスタート!

第6回公募までとの変更点に関して、概要資料をご用意しました。

1. 売上高10%減少要件の緩和

2. 回復・再生応援枠の新設

3. 通常枠の補助上限額の見直し

4. グリーン成長枠の新設

5. 補助対象経費の見直し

↓↓詳しくは下記の『変更点の概要』をご確認くださいませ ↓↓

https://mi-g.jp/mig/office/download/id/3569?office=7iWLeQw%2FZBk%3D

(↑↑変更点の概要pdfがダウンロードできます)

【ご参考:事業再構築補助金の概要】

↓↓↓ どうぞ、ご確認くださいませ ↓↓↓

https://bit.ly/3NFWkke

(↑↑概要pdfがダウンロードできます)

【ご参考:事業再構築補助金(第6回)公募要領】

↓↓↓ どうぞ、ご確認くださいませ ↓↓↓

https://jigyou-saikouchiku.go.jp/pdf/koubo006.pdf

(↑↑公募要領pdfがダウンロードできます)

~~~~~~~~~~~~~~~~

■ 現在募集中のコロナ関連『補助金』等の申請期限一覧です!

【2022年3月最新版】

申請期限の短い補助金・助成金もあります。(2022年3月25日最新版)

↓↓↓ 一覧表にて、ご確認くださいませ ↓↓↓

https://mi-g.jp/mig/office/download/id/3560?office=7iWLeQw%2FZBk%3D

(クリックするとpdfが開きます)

~~~~~~~~~~~~~~~~

■『事業復活支援金』ニュースレター

対象事業者要件・給付額・手続きの流れ・申請期間について、

簡潔にまとめています!(2022年2月16日版)

https://mi-g.jp/mig/office/download/id/3507?office=7iWLeQw%2FZBk%3D

(↑↑URLをクリックすると、概要をまとめたpdfがダウンロードできます)

■『事業復活支援金』詳細・ご留意点・手続きのポイント

あくまでも2022年3月までの売上高が「対象月」となります。

3月の売上高まで考慮して、50%以上減少する月がないかどうか判断することも一考です。

https://mi-g.jp/mig/trigger-article/detail/id/1760?office=7iWLeQw%2FZBk%3D

(↑↑URLをクリックすると、より詳細な説明ページが開きます)

■『事業復支援金 簡易判定Excelシート』

「給付は受けられるだろうか?」「給付額はいくらだろうか?」

5期分の年間売上高、基準月の過去3年分売上高をご入力いただくことで

ご自社・ご自身で自動判定できるツールです。

https://mi-g.jp/mig/office/download/id/3474?office=7iWLeQw%2FZBk%3D

(↑↑URLをクリックすると、判定エクセルシートがダウンロードできます)

■『事業復活支援金』とてもわかりやすい動画のご紹介です!

●統合版(制度編・手続き編)

URL: https://youtu.be/JPuJ-9Usvdc

●制度編

URL: https://youtu.be/j4ZF41y-HM8

●手続き編

URL: https://youtu.be/88FHmKSg35Q

~~~~~~~~~~~~~~~~

■ 2022年1月から、改正電子帳簿保存法がスタートしています!

◆電子帳簿保存法改正のポイント(前編) ※動画(6分54秒)

https://youtu.be/r2655PuRFgs

◆電子帳簿保存法改正のポイント(後編) ※動画(6分13秒)

https://youtu.be/ScA1Y6F0414

~~~~~~~~~~~~~~~~

『インボイス制度のポイント~消費税対応は事業者登録から~』

◆インボイス制度のポイント~消費税対応は事業者登録から~

https://youtu.be/tO_DWgTGcaE ※動画(20分14秒)

~~~~~~~~~~~~~~~~

■『ここからアプリ Coco APP』 是非とも、登録してみてください。

https://ittools.smrj.go.jp/

中小企業基盤整備機構(経済産業省所管の独立行政法人)が運営する

中小企業を様々な面からサポ―トする「国の便利なサイト」です!

テレワーク・販路拡大・ネット販売等々、役立つ情報に巡り合えます~

~~~~~~~~~~~~~~~~

■ 知っていますか?ミラサポplus

経済産業省が提供する「中小企業向け補助金・支援サイト」です。

↓↓↓ 是非とも、最新情報をご確認ください↓↓↓

https://mirasapo-plus.go.jp/

*********************************

【当社HPにも、全国各地の最新支援策が満載です!!】

★新型コロナウイルス対策「中小企業支援策』「給付金申請方法」★

【当社HP・毎週更新】

当社HPにて、「新型コロナウイルス感染症対策情報」を、

国・都道府県・市町村・金融機関等の別に、わかりやすく掲載しています。

『中小企業支援策』『主要な給付金の申請方法』等々

各種支援策として必要な情報は、ほぼ網羅しています!

是非ともご一覧いただき、お役立てくださいませ!

https://www.tfsnavi.jp/tkc-corona

≪給与アップで税優遇! 『賃上げ税制』の拡充で税控除率が引き上げ≫

企業の賃上げを促すための『賃上げ促進税制』が、

令和4年度税制改正によって見直されることに

なりました。

現行制度では、従業員の給与などを増やすと、大企業

で新規雇用者給与等支給額の最大20%、中小企業で

雇用者給与等支給増加額の最大25%を法人税から控除

されます。

改正後は、この控除率が大企業で雇用者給与等支給増加額の最大30%、中小企業では雇用者給与等

支給増加額の最大40%にアップします。

制度が適用される期間や適用の要件など、経営者であれば知っておきたい賃上げ税制の中身を

解説します。

■ 改正によって大企業は最大30%の控除が可能に

賃上げ促進税制(所得拡大促進税制)は、従業員の賃金を上げることで消費を促し、

企業の収益を上げることを目的に、2013年4月からスタートしました。

この税制では、賃上げに積極的な企業は法人税から一定の割合が控除されますが、

その控除率が、2022年度の税制改正によって引き上げられることになりました。

大企業と中小企業で適用の要件が異なるので、それぞれ確認していきましょう。

法人税法の定義では、原則的に資本金が1億円を超える企業が大企業、1億円以下の企業が

中小企業とみなされます。

大企業の場合、現行法では新入社員や中途社員など新たに雇用した従業員の給与等を

前年度比で2%以上増やした場合に、新規雇用者給与等支給額の15%を法人税から

控除することができました。

今回の改正では、まず対象となる従業員が、新規雇用した従業員ではなく、

前年度から継続雇用している従業員に変更されます。

控除率は、3段階でアップしていきます。

大企業は継続雇用している従業員の給与等を前年度比で3%以上増やした場合に雇用者給与等

支給増加額の15%、前年度比で4%以上増やすと雇用者給与等支給増加額の25%の控除を

受けることができるようになります。

さらに、追加要件として、教育訓練費が前年度比で20%以上増加していれば、5%の控除が

上乗せされます。

つまり、従業員の給与等を4%、教育訓練費を20%増やしていれば、最大で雇用者給与等

支給増加額の30%の控除を受けることができるというわけです。

■ 中小企業の適用要件と税制利用の注意点

では次に、中小企業の要件を見ていきましょう。

中小企業の賃上げの対象はこれまで通り全従業員で、給与等を1.5%以上増やした際に、

雇用者給与等支給増加額の15%を法人税から控除できるという点に変更はありません。

中小企業の場合、現行法では全従業員の給与等を1.5%以上増やした場合に、雇用者給与等

支給増加額の15%を法人税から控除することができました。

今回の改正により、給与等を2.5%以上増やした場合には15%が上乗せされ、

合計で雇用者給与等支給増加額の30%の控除が受けられるようになります。

さらに、教育訓練費を前年度比で10%以上増やした場合には、さらに10%が上乗せされ、

最大で雇用者給与等支給増加額の40%の控除を受けることが可能になります。

この賃上げ促進税制が適用されるのは、青色申告書を提出しているすべての大企業と中小企業で、

適用期間は2022年4月1日から2024年3月31日までの間に開始する各事業年度になります。

ちなみに、個人事業主は、2023年から2024年までの各年が対象です。

また、賃上げの対象となる給与等支給額は、給料や賃金のほかにボーナスなども該当します。

ただし、退職金など給与所得にならないものは給与等支給額に含まれないので注意が必要です。

上乗せの対象となる教育訓練費は、外部に委託する際の研修費や外部講師への謝礼金、

教科書やテキストなど、業務に必要な技術や知識を従業員に取得させるためにかかった費用

のことを指します。

受講者の給与や視察費用、職務に必要ではない教育訓練などは対象外となります。

賃上げ促進税制は、賃上げに取り組む企業や個人事業主をバックアップし、改正による制度の強化に

よって、さらなる経済促進を図るという目的があります。

企業による賃上げの実行は、賃金が上がることで従業員のモチベーションのアップや生産性の向上

などにつながるほか、会社への帰属意識を高めるともいわれています。

一方で、一度引き上げた給与は下げることが難しくなります。

税制改正を機に、メリットとデメリットをよく考えながら、従業員の賃上げを検討してみては

いかがでしょうか。

【参考】

経済産業省「賃上げ促進税制」パンフレット(PDF形式:264KB)

https://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/pdf/chinagesokushinzeisei20220204.pdf

※本記事の記載内容は、2022年3月現在の法令・情報等に基づいています。

- TFSコンサルティンググループ/TFS国際税理士法人 理事長 山崎 泰

- お申込み/アンケートフォーム

.jpg)